- 上海中申國際貿(mào)易有限公司,20年外貿(mào)進(jìn)出口代理服務(wù)經(jīng)驗(yàn)。

- 服務(wù)熱線:139 1787 2118

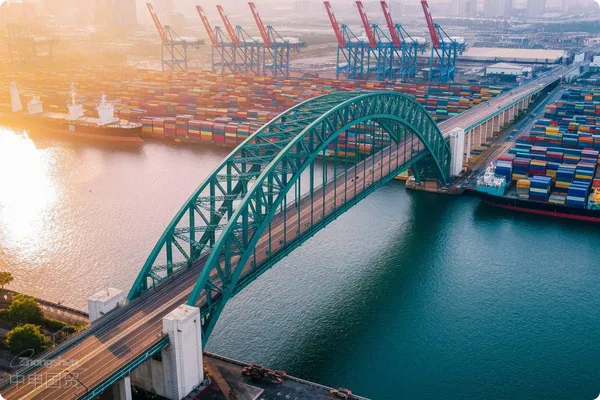

近日,上海航運(yùn)交易所發(fā)布的上海出口集裝箱結(jié)算運(yùn)價(jià)指數(shù)(歐線)顯示,今年3月25日,該指數(shù)為2153.34點(diǎn),至7月22日已飆升至6318.1點(diǎn),四個(gè)月內(nèi)漲幅高達(dá)193%。這一顯著增長不僅反映了全球航運(yùn)市場的劇烈波動(dòng),也展示了中國企業(yè)在應(yīng)對(duì)復(fù)雜貿(mào)易環(huán)境中的韌性和創(chuàng)新能力。此次運(yùn)價(jià)上漲與以往因紅海危機(jī)等黑天鵝事件導(dǎo)致的短期暴漲不同,呈現(xiàn)出持續(xù)性和連續(xù)性的特征。

中國交通運(yùn)輸協(xié)會(huì)航運(yùn)物流分會(huì)執(zhí)行副秘書長藺宜坤指出,當(dāng)前企業(yè)可能面臨集裝箱運(yùn)費(fèi)從每箱2000美元飆升至8000美元的高點(diǎn)調(diào)整。如果企業(yè)仍按照原有的每箱2000美元履約,將面臨每箱賠付6000美元的巨大損失。這種運(yùn)價(jià)的急劇上漲,對(duì)出口企業(yè)的利潤和運(yùn)營造成了嚴(yán)重沖擊,迫使企業(yè)必須尋找有效的風(fēng)險(xiǎn)管理工具來應(yīng)對(duì)這種波動(dòng)。

集運(yùn)指數(shù)(歐線)期貨作為一種新興的金融衍生品,正逐漸成為企業(yè)規(guī)避運(yùn)價(jià)風(fēng)險(xiǎn)的重要手段。集運(yùn)指數(shù)期貨以上海出口集裝箱結(jié)算運(yùn)價(jià)指數(shù)(歐洲航線)為標(biāo)的,能夠準(zhǔn)確反映中國出口歐洲集裝箱市場的運(yùn)價(jià)變化,為市場提供透明的價(jià)格參考。這不僅使市場參與者能夠及時(shí)把握航運(yùn)市場的波動(dòng),還為實(shí)體企業(yè)提供了有效的風(fēng)險(xiǎn)對(duì)沖工具。

作為中國期貨市場近年來最具創(chuàng)新性的期貨品種,集運(yùn)指數(shù)(歐線)期貨于2023年8月在上海期貨交易所全資子公司上海國際能源交易中心上市,成為全球首個(gè)依托中國指數(shù)開發(fā)的航運(yùn)期貨品種,并向國際投資者開放。根據(jù)中國期貨協(xié)會(huì)的數(shù)據(jù),今年前三季度,集運(yùn)指數(shù)(歐線)期貨的交易量和成交額表現(xiàn)異常活躍,累計(jì)成交量達(dá)到1572.6萬手,是境外四家主要交易所200多個(gè)合約的6.3倍;累計(jì)成交額達(dá)21914億元人民幣,日均成交額高達(dá)121億元。這一數(shù)據(jù)充分顯示了集運(yùn)指數(shù)期貨在市場中的重要地位和廣泛認(rèn)可。

集運(yùn)指數(shù)(歐線)期貨的交易活躍,主要與歐洲航線運(yùn)價(jià)的持續(xù)上漲密切相關(guān)。近年來,巴以沖突加劇,導(dǎo)致紅海海域的船舶通行受阻,進(jìn)一步推高了去往歐洲的航運(yùn)價(jià)格。運(yùn)輸瓶頸和高昂的運(yùn)費(fèi)使得企業(yè)對(duì)集運(yùn)指數(shù)期貨的需求急劇增加,以期通過套期保值來減輕運(yùn)價(jià)波動(dòng)帶來的財(cái)務(wù)壓力。

天津一家國際供應(yīng)鏈企業(yè)的案例尤為典型。今年6月初,該公司接到一位外貿(mào)貨主的訂單,要求提供亞歐航線的貨物運(yùn)輸服務(wù),出貨量為5個(gè)集裝箱,出貨時(shí)間定在7月底,并且每個(gè)集裝箱的運(yùn)價(jià)不得超過6500美元。根據(jù)市場趨勢,該企業(yè)預(yù)計(jì)到7月底,集裝箱運(yùn)價(jià)可能會(huì)漲至8000美元,若按照每箱2000美元履約,則每箱將面臨1500美元的凈虧損。為了避免這一損失,該公司在6月初購買了集運(yùn)指數(shù)(歐線)期貨看漲合約。果不其然,到了7月底,集裝箱價(jià)格果然漲到了8500美元,但由于提前在期貨市場上的對(duì)沖操作,該公司成功減少了因運(yùn)價(jià)上漲帶來的損失。

上海期貨交易所期貨衍生品部負(fù)責(zé)人黃偉表示,中國90%的出口依賴海運(yùn),且中國在全球集裝箱吞吐量前十名中占據(jù)七席。集運(yùn)指數(shù)期貨為這些企業(yè)提供了有效的運(yùn)價(jià)波動(dòng)風(fēng)險(xiǎn)管理工具,幫助他們?cè)趶?fù)雜多變的國際貿(mào)易環(huán)境中保持競爭力。

隨著全球經(jīng)濟(jì)的不確定性增加,航運(yùn)市場面臨的挑戰(zhàn)也在不斷加劇。地緣政治緊張局勢、貿(mào)易保護(hù)主義抬頭以及突發(fā)事件頻發(fā),使得航運(yùn)運(yùn)價(jià)波動(dòng)更加劇烈。在此背景下,集運(yùn)指數(shù)期貨的作用愈發(fā)凸顯。通過為企業(yè)提供價(jià)格鎖定和風(fēng)險(xiǎn)對(duì)沖的機(jī)制,集運(yùn)指數(shù)期貨不僅有助于企業(yè)穩(wěn)定運(yùn)營,還促進(jìn)了金融市場與實(shí)體經(jīng)濟(jì)的深度融合。

此外,集運(yùn)指數(shù)期貨的成功推出,也為全球航運(yùn)衍生品市場注入了新的活力。作為首個(gè)依托中國指數(shù)開發(fā)的航運(yùn)期貨品種,集運(yùn)指數(shù)(歐線)期貨不僅滿足了國內(nèi)企業(yè)的需求,還吸引了大量國際投資者的參與。這種創(chuàng)新性的金融工具,有助于提高航運(yùn)市場的透明度和效率,推動(dòng)全球航運(yùn)金融市場的進(jìn)一步發(fā)展。

盡管集運(yùn)指數(shù)期貨在市場中取得了顯著成效,但其未來發(fā)展仍面臨諸多挑戰(zhàn)。首先,全球航運(yùn)市場的持續(xù)動(dòng)蕩需要金融工具具備更高的適應(yīng)性和靈活性。其次,監(jiān)管環(huán)境的變化也可能對(duì)期貨市場的運(yùn)作產(chǎn)生影響。因此,上海期貨交易所需要不斷優(yōu)化產(chǎn)品設(shè)計(jì),加強(qiáng)市場監(jiān)管,確保集運(yùn)指數(shù)期貨能夠持續(xù)發(fā)揮其在風(fēng)險(xiǎn)管理中的重要作用。

總體來看,上海出口集裝箱結(jié)算運(yùn)價(jià)指數(shù)(歐線)的持續(xù)上漲,以及集運(yùn)指數(shù)期貨的活躍交易,標(biāo)志著中國航運(yùn)金融市場的成熟和創(chuàng)新。隨著更多企業(yè)認(rèn)識(shí)到金融衍生品在風(fēng)險(xiǎn)管理中的價(jià)值,集運(yùn)指數(shù)期貨有望在未來發(fā)揮更大的作用,助力中國企業(yè)在全球貿(mào)易中穩(wěn)步前行。

在全球貿(mào)易環(huán)境日益復(fù)雜的今天,集運(yùn)指數(shù)期貨為中國出口企業(yè)提供了強(qiáng)有力的工具,幫助他們應(yīng)對(duì)航運(yùn)運(yùn)價(jià)波動(dòng)的挑戰(zhàn)。通過有效的風(fēng)險(xiǎn)管理,企業(yè)不僅能夠穩(wěn)定利潤,還能在激烈的國際市場競爭中保持領(lǐng)先地位。未來,隨著金融創(chuàng)新的不斷推進(jìn),更多類似的衍生品有望涌現(xiàn),為全球貿(mào)易的穩(wěn)定和發(fā)展提供堅(jiān)實(shí)的支持。

相關(guān)推薦

聯(lián)系我們

郵箱:service@sh-zhongshen.com

相關(guān)推薦

微信聯(lián)系

? 2025. All Rights Reserved. 滬ICP備2023007705號(hào)-2  滬公網(wǎng)安備31011502009912號(hào)

滬公網(wǎng)安備31011502009912號(hào)